中国最富有商人王健林也许会在不久之后出现在竞争世界首富的行列。

4月21日,澎湃新闻(www.thepaper.cn)从获得的万达私有化项目书中看到,万达商业(03699.HK)计划在2018年8月31日前完成上市。而根据万达估计,公司在A股的市值将远超港股。

王健林带万达商业再搏A股上市

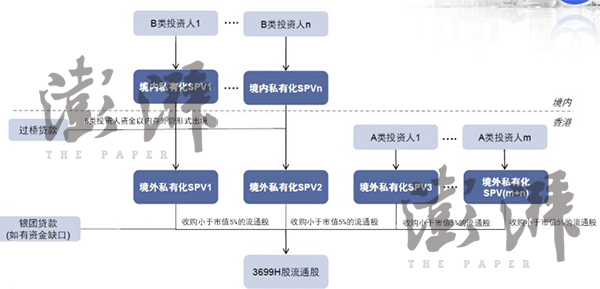

私有化文件披露的信息显示,万达将以成立境外SPV(指特殊目的的载体,也称为特殊目的机构或公司,其职能是在离岸资产证券化过程中,购买、包装证券化资产和以此为基础发行资产化证券,向国外投资者融资)或其全资子公司来完成私有化募资。

所有交易文件将在4月24日签署,同时,文件对要约人的出资时间也给予了规定,要在4月25日前缴20%,剩余的在万达发出后续出资通知之日起三日内缴付。在股权质押的问题上,同意要约人将全部或部分股权质押给融资行。

文件对于万达商业私有化时间表也给出了方案。

可以看到,万达商业预计将在2018年9月前完成在A股的上市。

如果万达商业在退市满2年或2018年8月31日前未能够在A股上市,万达集团以每年12%的单利向境外投资人回购全部股权,以每年10%的单利向境内投资人回购全部股权。

在2009年王健林曾试图A股IPO,并已经提交上市文件。

但由于2010年国内房地产行业的宏观调控,2010年7月1日,万达A股上市计划宣布停止。2014年12月,万达转向香港IPO。

按照此次的计划,万达商业要从H股退市,将公司从联交所除牌。

不过,此番王健林要把万达商业从H股退市回归A股看起来也没有那么容易。除了绿地等少数国企借壳上市之外,目前尚未有其他房地产公司成功在A股实现IPO。

万达商业回归A股后估值比港股高至少两倍

曾创造了港交所最大IPO的万达商业在登陆后却并未受到高级别的礼遇。

项目书中披露信息显示,万达商业股价在H股被严重低估,和A股可比公司的估值水平有较大差距,万达商业回归A股后应享有较大的估值溢价。

3月30日晚间,万达商业发布公告称,公司控股股东大连万达集团股份有限公司正初步考虑就H股进行一项自愿全面收购要约。如经落实,万达商业将私有化,以及将公司从联交所除牌。万达集团表示,如果进行自愿全面收购要约并且发出正式要约,H股的要约价将不会低于每H股48港元现金。初步计算,万达集团为私有化需要支付约313亿港元。

私有化方案公布前,万达商业3月30日收盘价38.8港元,折合市盈率仅4.62倍。万达商业的股价最高时到过78港元/股。

截至21日收盘,万达商业股价为50.2港元,涨幅2.76%,市盈率6.35倍。

尽管这个市盈率相比私有化方案公布前已略有涨幅,但与A股的房地产公司相比,仍属于被低估的状态。

项目书内容显示,陆家嘴、中国国贸、浦东金桥等以持有商业物业为主的房地产公司在A股的市盈率在2015年的均值为40.5倍,中值为40.5倍,2016年的市盈率均值为32.5倍,中值为32.4倍。

而像万科、绿地和保利等以开发销售为主的房地产公司在A股的市盈率均值在2015年为16.6倍,中值为15.9倍,2016年的市盈率均值为13.1倍,中值为12.4倍。

根据其项目书的数据显示,万达商业在A股上市后的股票市值至少为2700亿元人民币,最高将达到6880亿元人民币。

而据《华尔街日报》获得的另一份报告显示,万达预计,万达商业在内地市场的市盈率将达到20倍,相比之下,目前该股在香港股市上基于过去12个月收益的市盈率为5.8倍。这意味着转赴内地上市后该公司的股票市值将达到5000亿元人民币(合770亿美元),而股票收购前其市值为2076亿港元(合268亿美元)。

有分析人士称,A股和H股两个资本市场的专业度不一样,对上市公司的估值标准也不一样。港股认可的模式是:一是价值产生高度依靠运营而非依靠资产;二是基本上不持有任何资产,依靠管理和运营输出赚钱;三是往往在开发阶段获取大部分的价值,却不承担大部分的风险,利用资管和无风险的金融杠杆赚钱。

王健林挑战世界首富?

2016年福布斯富豪榜第一位比尔·盖茨拥有750亿美元的资产,而一旦万达商业回归A股,目前排名世界富豪榜18位的王健林则有机会挑战世界首富。

万达商业在A股上市后,从王健林家族的财富来看,王健林夫妇持有万达商业63.09%的股权。

如果按照最高市盈率计算,仅万达商业一项最高就可为王健林家族贡献约4340亿元人民币(约670亿美元)的个人财富。

此外,王健林还拥有另外一家A股上市公司万达院线(002739.SZ)60.41%的股权,以万达院线停牌前的价格计算,王健林所持股份的市值为569.6亿元人民币(约88亿美元)。再加上万达集团旗下的娱乐、体育、金融、百货等多项资源并未注入上市公司,王健林未来很可能成为世界上最有钱的人。

万达商业将成全球最大商业地产商

目前,万达集团旗下有三大业务板块,分别为万达商业、万达文化集团、万达金融集团。

2015年万达商业全年营业收入为1242.03亿元,同比增长15.14%,核心净利润为170.16亿元,同比增长14.79%。其中地产业务合同收入1640.8亿元,同比增长2.5%;新开业的万达广场26个,万达广场租赁收入144亿元,同比增长30.7%。预计到2020年,万达广场总数将达到400个。瑞信预计2015年至2018年的总收入及核心净利润的年复合增长率分别为9.7%和12.2%。

万达广场重点选择在三、四线城市的核心区域,万达披露的地价信息显示,万达拿到的地为1000+元/平方米,建造成本为5200—5500元/平方米。

此次私有化的万达商业的三大主要收入来源依次为物业销售、投资物业租赁与管理、酒店运营。在2015年的总收入中分别占比82.5%、10.9%、4.0%。其中物业销售收入1025.15亿元,占比由2014年的85.05%下降至82.54%,虽然仍是主要收入来源,但整体结构占比减少了2.51个百分点。同时投资物业租赁及物业管理及酒店经营的收入增速明显加快,分别为物业销售的3倍和2倍。

而王健林一直提到的万达商业要转型轻资产模式,将彻底改变此前所走的重资产路线。

所谓的轻资产模式,即通过输出设计、建造、招商、运营、品牌等启动项目,所投资本由外部第三方资本投入,万达总体统筹,这样可以减少万达商业的土地储备和贷款。截至目前,已完成3个资产包共计15个轻资产广场的合作。

2011年至2014年,万达商业可持续收入的年复合增长率达到40%,花旗预计在2015年至2018年,此数字能维持在30%。同时,花旗预计2017年万达商业可以超过西蒙,成为全球最大商业地产商。

来源:地产界